30 Enero 2024

BBVA CIB alcanza ingresos de 4.804 millones de euros en 2023

- BBVA CIB alcanza resultado atribuido acumulado de 2.253 millones de euros en el año, lo que supone un crecimiento interanual del 44% (en euros constantes y no recogen la aplicación de contabilidad por hiperinflación).

- Lo más destacable del cuarto trimestre es el repunte de actividad y la evolución de ingresos, que alcanzan los 1.307 millones de euros, un 45% más respecto al mismo periodo de 2022.

- Crecimiento a doble dígito de todas las unidades de negocio, destacando el desempeño de Global Markets, principalmente en Estados Unidos y Emerging Markets; la aportación de Global Transaction Banking en todas las geografías, y Project Finance en Investment Banking & Finance.

- Mejora del ratio de eficiencia, que se sitúa en el 26,2%, e incremento de la rentabilidad de los negocios.

BBVA Corporate & Investment Banking ha alcanzado unos ingresos de 4.804 millones de euros en 2023, lo que supone un crecimiento del 35% frente a los ingresos obtenidos en 2022. A su vez, la división de banca de inversión de BBVA ha destacado por obtener un resultado atribuido de 2.253 millones de euros, un 44% más que en 2022.

Los resultados de BBVA CIB en el año 2023 refrendan la excelente ejecución de su estrategia apalancada en la globalidad y sostenibilidad. Destaca la contribución de todas las unidades de negocio y el efecto de su diversificación geográfica, que le permite continuar aportando al Grupo una sólida generación de resultados y avanzar en la creación de oportunidades para clientes, empleados, accionistas y la sociedad en general.

BBVA CIB supone, al cierre de 2023, el 16% del total del margen bruto del Grupo y espera continuar creciendo basado en tres pilares fundamentales: la diversificación geográfica y las oportunidades del nearshoring; el vector de crecimiento de negocio que supone la sostenibilidad; y el incremento de la relevancia del negocio con clientes institucionales.

Comportamiento de las unidades de negocio

Global Markets cierra un excelente cuarto trimestre, destacando en este periodo la contribución de los negocios de FX y Crédito. FX presenta un fuerte crecimiento en los mercados emergentes (Turquía, México y Sudamérica), donde se sitúa como proveedor de referencia. Por su lado, Crédito saca partido a un entorno de tipos favorable para crecer en sus mercados de Europa y EE.UU, apoyado en un excelente mercado primario y en las soluciones de crédito estructuradas.

Por su parte, el negocio de Global Transaction Banking cerró el año 2023 con un excelente cuarto trimestre en generación de ingresos, alcanzando la cifra anual más alta de la unidad hasta la fecha: 1.946 millones de euros. Este crecimiento se atribuye a diversos factores, destacando la consolidación de las subidas de tipos de interés y una excelente gestión de los precios que explica la muy positiva evolución del margen de intereses, tanto en el trimestre como en el conjunto del año. Esta mejora en el margen de interés se ha visto respaldada por aumentos significativos en la actividad transaccional con los principales clientes, así como por volúmenes que han alcanzado niveles históricos en el negocio de garantías. Todas estas palancas han permitido que el epígrafe de comisiones, generador de recurrencia en los ingresos, crezca a doble dígito tanto en el trimestre como a lo largo del año.

La actividad de Investment Banking & Finance viene marcada por la situación macroeconómica de entorno de tipos de interés elevados, políticas monetarias más restrictivas y mayores costes de fondeo para las entidades. En 2023 ha habido cierta contracción de la demanda de préstamos sindicados (más acusada en Europa con caídas en volumen del -15% y en España del -10%), y también una menor actividad de M&A y, por ende, de la financiación de adquisiciones. Aún así, BBVA mantiene posiciones de liderazgo en el mercado de préstamos sindicados, especialmente en México, donde con una cuota del 26% duplica al número 2 del ranking, y en España, siendo número 3, según Refinitiv.

De igual modo, el mercado de Project Finance en 2023 ha estado menos activo que en 2022; no obstante, BBVA ha incrementado su actividad de originación, con un comportamiento extraordinario en algunas geografías como EE.UU. En cuanto a sectores, la sostenibilidad continúa siendo nuestra principal temática de inversión donde se ha realizado una apuesta muy fuerte por la energía renovable y las nuevas tecnologías limpias (Cleantech) habiendo conformado este año un equipo especializado para este sector.

La actividad de Equity Capital Markets en 2023 ha enfrentado una situación de incertidumbre debido al complejo entorno macroeconómico y se han observado reducciones relevantes de la actividad en la mayor parte de las geografías. BBVA ha mantenido la actividad de años anteriores gracias al modelo lanzado hace unos años que pone el foco en sectores como Energía, Infra y TMT, y por su capacidad de generar oportunidades cross-border en las geografías core, que han compensado los menores niveles de actividad en el ‘middle market’.

Un negocio diversificado geográficamente

La aportación por áreas de negocio, excluyendo el Centro Corporativo, sobre el resultado atribuido acumulado de CIB a cierre de diciembre de 2023 fue la siguiente: 15% España, 29% México, 29% Turquía, 13% América del Sur y 15% en el Resto de Negocios.

De especial interés es el crecimiento del negocio ‘cross-border’, que representa más del 35% del total de ingresos de CIB y han crecido en 2023 más del 30%. Este crecimiento se ha visto favorecido por la diversificación geográfica de BBVA y las oportunidades derivadas del ‘nearshoring’, que impulsa especialmente el crecimiento económico de México por su capacidad de capturar el flujo de inversión de los clientes asiáticos. Estas cifras reflejan la capacidad de BBVA CIB de explotar su diversificación geográfica y capturar el negocio de los clientes mayoristas e institucionales fuera de sus países de origen.

Por último reseñar que los dos grandes pilares de la propuesta de valor de BBVA CIB, que son la globalidad y la sostenibilidad, permiten a la entidad acompañar a sus clientes globales en las importantes inversiones en transición energética que se van a llevar a cabo en las economías emergentes, especialmente América Latina y Turquía.

La sostenibilidad como palanca de negocio

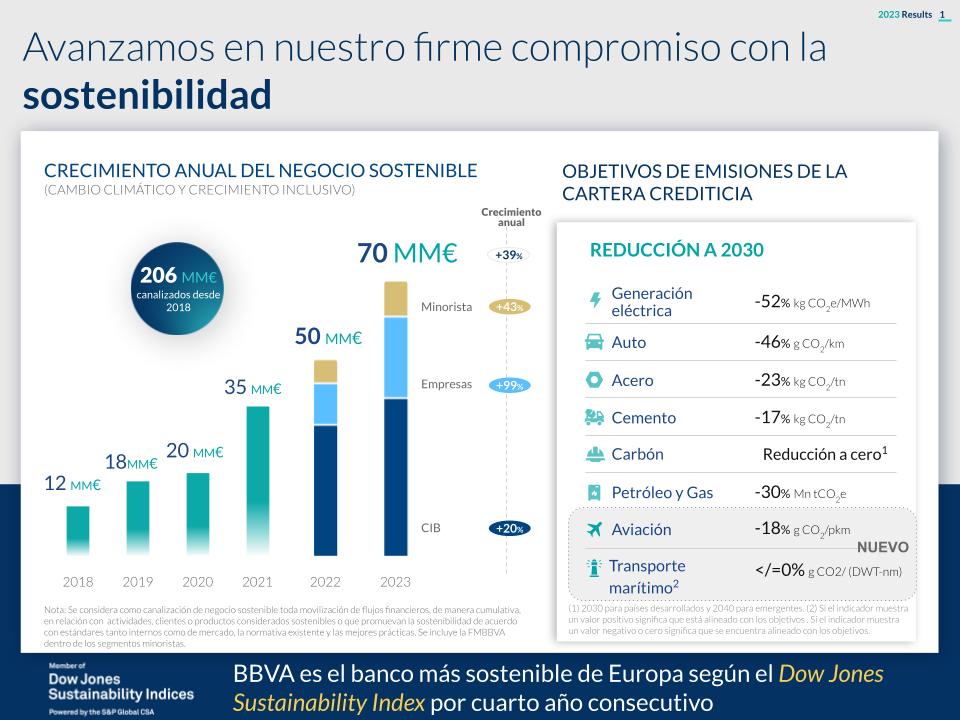

BBVA CIB ha canalizado más de 40.000 millones de euros en movilización sostenible a lo largo del año, de los cuáles más de 35.000 millones están vinculados al cambio climático y alrededor de 4.500 millones están vinculados al crecimiento inclusivo. Esto supone un incremento del 20% respecto a los 33.500 millones de euros movilizados en 2022. El banco cumple así con su objetivo de acompañar de forma proactiva a sus clientes en su transformación, destacando a lo largo del trimestre operaciones en el ámbito del impulso de nuevas tecnologías para la descarbonización (como es el caso del hidrógeno verde, la producción de baterías para vehículos eléctricos, las energías renovables), así como el apoyo a infraestructuras verdes y sociales.